Развитие методики анализа финансовой устойчивости хлебопекарных предприятий

The development of methods of analysis of financial stability bakeries

Abstract: Improvement of methods of analysis of financial stability necessary for the timely and reliable diagnosis of the degree of stability of the enterprise and the managerial decision-making, on-Board on the strengthening and preservation of financial equilibrium. In the course of writing we have used the following scientific methods of cognition: the systematicity and comprehensiveness, analysis, synthesis and comparison. The developed system of indicators of financial stability analysis, which takes into account the indicators of capital structure, indicators of cash flows, presents an analysis of the system performance on the basis of financial statements bakeries. The key point of the proposed system of indicators of financial stability is their division into causal, developing in the dynamics and lead to investigative indicators provided by the coefficients of capital structure and liquidity the group's cash flow figures and the effectiveness of management. The analysis of the improved system of indicators of financial stability, including the disclosure of identified financial risks the next bread-baking enterprises: PJSC "Orenburg khlebopriemnoe PREDPRIYATIE, OAO Dubinovsky khlebopriemnoe PREDPRIYATIE, OAO Tyulganskiy khlebopriemnoe PREDPRIYATIE". On the basis of the analysis supplemented by a system of indicators of financial stability concluded that bakery companies are not financial stable because of the study group indicators take negative values

Keywords: Financial stability, capital structure, cash flow management efficiency

Преобразование финансово-экономической информации в завершенные выводы и рекомендации, послужившие основой управленческих решений, реализовывается с помощью различных аналитических процедур и операций. Ключевую роль исполняет система показателей, позволяющая с обусловленной степенью объективности и достоверности оценить степень финансовой устойчивости предприятия в ретроспективном и перспективном периодах.

Формирование определенных аналитических показателей и их групп является важным этапом организации внутреннего и внешнего анализа финансовой устойчивости. Оно зависит от множества факторов, которые включают в себя, потребности пользователей информации, целевые установки анализа достоверность и доступность информационных источников, состояние внешней и внутренней бизнес-среды и отраслевая специфика предприятия.

Учитывая многогранность и комплексность анализа финансовой устойчивости, следует подчеркнуть, что применяются как абсолютные, так и относительные финансовые показатели. Относительные показатели предпочтительны при проведении анализа, так как позволяют процесс сравнения данных по разным организациям или за разные периоды сделать проще. Анализ показателей финансовой устойчивости базируется на соотнесении их значений с базовыми величинами, которыми могут выступать нормативные значения, информация за прошлые периоды или среднеотраслевые данные. Мы разделяем мнение Т.А. Дубровой и Н.П. Осиповой, которые ориентируются на следующие базовые величины [1, с. 3]:

- теоретически обоснованные или полученные в результате экспертных опросов величины, характеризующие оптимальные или критические, с точки зрения устойчивости финансового состояния, значения относительных показателей;

- среднеотраслевые значения показателей;

- усредненные по временному ряду значения показателей по данному предприятию;

- значения показателей, рассчитанные по данным отчетности наиболее успешного конкурента.

Действительно, анализ финансовой устойчивости в системе аналитических показателей приобретает особую важность ввиду ее многоаспектности и комплексности. В экономической литературе разные авторы предлагают различные коэффициенты для диагностики и оценки финансовой устойчивости. Теоретические подходы к осмыслению сущности анализа финансовой устойчивости представлены показателями, выражающими финансовую устойчивость с различных точек зрения (таблица 2). Почти все авторы выделяют типы финансовой устойчивости (абсолютная финансовая устойчивость, нормальная устойчивость, неустойчивое финансовое состояние, кризисное финансовое состояние) на основании соотношения запасов, затрат и источников их финансирования [2, с. 57].

Таблица 2

Систематизация показателей для анализа финансовой устойчивости

| Авторы | Показатели, включаемые в анализ финансовой устойчивости |

| Ковалев В.В., Волкова О.Н. | Показатели капитализации (коэффициент концентрации привлеченных средств, коэффициент концентрации собственного капитала, коэффициент структуры покрытия долгосрочных вложений, коэффициент маневренности собственного капитала, коэффициент привлечения собственных и заемных средств, коэффициент структуры долгосрочных источников финансирования). Показатели покрытия (коэффициент покрытия постоянных финансовых расходов (FCC), коэффициент обеспеченности процентов к уплате (TIE)). |

| Шеремет А.Д., Негашев Е.В. | Прирост (отвлечение) собственного капитала после создания предприятия представляет разницу чистых активов реального (собственного капитала) и уставного капитала. Показатели (коэффициент автономии источников формирования запасов, коэффициент маневренности собственного капитала, коэффициент обеспеченности собственными средствами, коэффициент обеспеченности запасов собственными источниками). |

| Савицкая Г.В. | Показатели финансовой структуры капитала (коэффициент концентрации заемного капитала, коэффициент концентрации собственного капитала, коэффициент текущей задолженности, коэффициент финансовой зависимости, коэффициент финансового риска, коэффициент платежеспособности, коэффициент устойчивого финансирования). Уровень операционного рычага (безубыточный объем продаж, производственный рычаг, запас финансовой устойчивости). Оценка финансовой устойчивости по функциональному признаку (собственный оборотный капитал, коэффициент маневренности собственного капитала, коэффициент обеспеченности собственными оборотными средствами). |

| Гиляровская Л.Т. | Коэффициент финансовой устойчивости, коэффициент автономии, коэффициент финансирования, коэффициент финансовой зависимости, коэффициент постоянного актива, коэффициент инвестирования, коэффициент обеспеченности оборотных активов собственными средствами, коэффициент маневренности, коэффициент соотношения кредиторской и дебиторской задолженности, финансовый рычаг, коэффициент соотношения мобильных и иммобилизованных средств. |

| Быкова Е.В. | Абсолютные показатели денежных потоков (отток денежных средств, приток, наличие денежных средств на счете, структура денежного потока по трем основным сферам, чистый денежный поток); Относительные показатели денежного потока (коэффициент самофинансирования, рентабельность на основе денежного потока, срок окупаемости инвестиций, экономическая добавленная стоимость, коэффициент обслуживания долга). |

| Сурков И.М., Коротеев В.П. | Коэффициент финансовой зависимости, коэффициент концентрации собственного капитала, коэффициент соотношение заемных и собственных средств, коэффициент маневренности собственного капитала, коэффициент финансовой устойчивости, коэффициент структуры долгосрочных вложений, коэффициент долгосрочного привлечения заемных средств, коэффициент уровня самофинансирования, коэффициент финансового риска. |

На основе анализа таблицы 2 можно сделать следующий вывод, что большинство ученых выражают финансовую устойчивость через показатели структуры капитала. Данной точки зрения придерживаются А.Р. Горюнов и Е.А. Кондратьева [3, с. 43], Л.Л. Бояльская [4, с. 45], Н.М. Русин и И.Н. Петрова [5, с. 6], а также Г.Г. Илясов [6, с. 71]. Важной задачей оценки финансовой устойчивости является анализ величины и структуры активов и пассивов с целью идентификации степени финансовой независимости на основании тесной взаимосвязи между разделами и статьями бухгалтерского баланса.

Мы разделяем Позицию Г. В. Плехановой и Е.В. Быковой увязывает финансовую устойчивость предприятия с характером движения денежных средств. Финансовая устойчивость характеризуется как отражение постоянного превышения доходов над расходами организации, обеспечивающего свободный оборот денежных потоков. Кроме того, анализ финансовой устойчивости на основе денежных потоков, то есть с позиции камеральной (денежно потоковой) бухгалтерии представляет особый интерес.

Во-первых, в данном случае финансовая устойчивость рассматривается, как способность организации генерировать достаточный денежный поток для обеспечения нормальных условий функционирования основной деятельности и для погашения своих очередных (срочных и незапланированных) обязательств. Это принципиально иной подход по сравнению с анализом финансовой устойчивости предприятия с применением коэффициентов ликвидности и структуры капитала, которые отражают лишь потенциальную способность противостоять неблагоприятному влиянию факторов внутренней и, особенно, внешней бизнес-среды, тогда как результаты анализа показателей, рассчитанных на основе денежных потоков, являются индикаторами способности предприятия исполнять основные функции.

Во-вторых, коэффициенты структуры капитала могут быть основаны на многоступенчатых бухгалтерских расчетах (зачастую увеличивает возможность фальсификации и вуалирования), например, определение собственного оборотного капитала, а потом расчет показателя. Коэффициенты денежных потоков, вытекающие из оборотов по счетам 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета» и их анализ позволяют существенно повысить объективность финансовой устойчивости изучаемого предприятия.

Следовательно, неоспоримым преимуществом анализа и диагностики движения денежных потоков выражает более высокая степень реальности и объективности оценки возможности предприятия функционировать и постоянно исполнять основные функции.

Предлагается к использованию несколько аналитических показателей, которые отражают устойчивость финансового состояния с позиций анализа денежных потоков (таблица 3).

Таблица 3

Показатели анализа денежных потоков в контексте оценки финансовой устойчивости

| Наименование показателя | Методика расчета | Комментарии автора |

| Достаточность денежного потока по текущей деятельности для погашения обязательств (Дcf) | Дcf = ЧДПТД / ДПоФД ,

где ЧДПТД ― чистый денежный поток по текущей деятельности; ДПоФД ― оттоки денежных средств по финансовой деятельности | Высокое значение коэффициента (больше 1 указывает на возможность предприятия с помощью собственных средств погашать свои обязательства. Показатель достаточности чистого денежного потока является важным коэффициентом, обусловливающим достаточность формируемого предприятием чистого денежного потока, с учетом финансовых потребностей. |

| Свободный денежный поток (FCF – Free Cash Flow) | FCF = ЧП + А + ΔДО – ΔСОК – Квл,

где ЧП ― чистая прибыль; А ― амортизация; ДО ― долгосрочные обязательства; СОК ― собственный оборотный капитал; Квл ― капитальные вложения. | Сумма денежных средств, которая используется по усмотрению собственников организации, после удовлетворения всех потребностей предприятия в текущем финансировании, инвестициях. Следует помнить, что свободный денежный поток не свободен от платежных обязательств организации. Например, свободный (чистый) денежный поток может быть очень высоким, но если его положительной величине компания обязана заемным средствам, то при неэффективной инвестиционной политике повышается риск его резкого снижения или даже достижения отрицательного значения. Следовательно, в краткосрочном периоде свободный денежный поток подвергать оценкам необходимо с максимальной осторожностью. |

| Коэффициент обслуживания долга (Код) | Код = ЗК / ОДП × 100%,

где ЗК — заемный капитал; ОДП ― операционный денежный поток. | Характеризует возможность организации погашать обязательства за счет денежных средств от текущей деятельности. Операционные денежные потоки отражают на текущий момент времени уровень дохода, из которого может быть погашена задолженность. Коэффициент обслуживания долга определяет количество периодов, необходимых для выплаты долга. |

| Коэффициент соотношения притока и оттока по текущей деятельности (Кп/о) | Кп/о = Пдс / Одс,

где Пдс ― Приток денежных средств по текущей деятельности; Одс ― Отток денежных средств по текущей деятельности. | Нормативное значение ― больше 1. Это объясняется: − приоритетным значением основного вида деятельности; − за счет притока по основной деятельности в нормальных условиях функционировании должен компенсироваться отток по другим видам деятельности (инвестиционной и финансовой). |

Между тем, для анализа финансовой устойчивости предприятия наиболее часто применяются показатели структуры капитала. Недостатки, присущие указанным коэффициентам:

- рассмотрение финансовой устойчивости в статике, то есть на текущий момент, что может серьезно исказить реальность;

- показатели отображают результат, а не причины сложившегося состояния, которые могут быть совершенно разными и по-разному влиять на финансовую устойчивость;

- не всегда можно интерпретировать полученные значения коэффициентов.

В хлебопекарных предприятиях жизненные циклы не очевидны, по сравнению с промышленностью, так как:

- изменения выручки, являющиеся внешним проявлением чередования жизненных циклов, в аграрном секторе обусловлено зачастую погодными условиями и факторами краткосрочного конъюнктурного характера. Кроме того, структура капитала в сельхозорганизациях подвержена значительным колебаниям в течение календарного года ввиду сезонности производства, поэтому качественный анализ, возможно, провести на основании квартальной или даже месячной бухгалтерской отчетности;

- в условиях системного аграрного кризиса наращивание производственного потенциала и совершенствование технологических параметров становится труднодостижимой задачей;

- спрос на сельхозпродукцию не эластичен (ожидать крупного роста продаж за счет растущего предпочтения потребителей, например, на хлеб не приходится).

Диагностика анализа финансовой устойчивости на основании показателей структуры активов и пассивов не может быть полной, так как показатели отражают последствие совершающихся экономических процессов, являющихся внешними индикаторами устойчивости. Таким образом, повышение доли собственных средств может быть вызвано как эффективной деятельностью, так и безвозмездными поступлениями. При безвозмездных поступлениях существуют основания предполагать, что без рациональной организации текущей деятельности и эффективного менеджмента, предприятие может утратить финансовую устойчивость в настоящее время.

Результаты анализа показателей финансовой устойчивости часто являются малоинформативными, так как:

- значения показателей удовлетворительных для одной организации или отрасли могут быть совершенно недопустимы для другого хозяйствующего субъекта или сферы деятельности в силу ряда специфических причин. Кроме того, разные аналитики предпочитают видеть различные значения коэффициентов структуры капитала:

- кредиторы отдают предпочтение организациям, где велика доля собственного капитала, то есть уровень финансовой независимости;

- собственников (акционеров, пайщиков) устраивает разумный рост доли заемных средств.

- не окончательно сформирована система нормативных и достоверно обоснованных (безопасных) значений найденных коэффициентов.

Следовательно, различные пользователи аналитической информации, преследующие разные цели, по-разному трактуют значение показателя.

Также динамические показатели представляют показатели оборачиваемости и рентабельности, а также разработанные коэффициент соотношения рентабельности активов и процентной ставки по кредитам и коэффициент реинвестирования.

Любой экономический субъект в своей деятельности сталкивается с событиями и факторами, которые он не в состоянии регулировать и точно предсказывать. Более того, это происходит при осуществлении его деятельности и в любое временя. В современных теориях стало принято учитывать влияние таких неопределенностей на функционирование организаций и предлагать различные методы по снижению их неблагоприятного воздействия на результат. Таким образом, было введено понятие риска.

Риск ― опасность неблагоприятного влияния изменений различных факторов на результаты деятельности.

Раскрытие информации о рисках в отчетности.

С 2012 г. в России признаны МСФО, обязательный порядок применения которых распространяется на консолидированную отчетность.

IFRS 7 «Финансовые инструменты: раскрытие информации» содержит раздел, посвященный описанию характера и размера рисков, объединенных с финансовыми инструментами: кредитный, ликвидности, рыночный, концентрации, валютный, ценовой. IFRS 7 устанавливает, что наряду с финансовой отчетностью организация обязана довести до заинтересованных лиц информацию о характере, величине рисков и о том, каким образом она управляет этими рисками. По каждому виду рисков необходимо указать:

- цели, политику и процедуры предприятия в области управления рисками и методы, используемые им для оценки риска;

- подверженность предприятия рискам и как они возникают;

- различные модификации в предыдущих пунктах, сопоставляя с предшествующим периодом.

Эти же показатели требует раскрывать и Минфин России в Информации № ПЗ-9/2012.

Раскрытие информации о финансовых рисках.

Информация о финансовых рисках представляется с подразделением на указанные группы:

- рыночные риски;

- кредитные риски;

- риски ликвидности.

В связи с резким изменением курса евро и доллара для многих участников внешнеэкономической деятельности появляется значительная угроза приобретения отрицательных результатов по прежде заключенным договорам. Повышение курса валют автоматически повлечет рост цен на импортные материалы, товары и комплектующие. Это может привести к увеличению затрат российского предприятия. Рассматривая схожую ситуацию, следует не только сделать акцент на положении предприятия, сформировавшемся на дату создания бухгалтерской отчетности, но и проанализировать перспективы дальнейших действий. В то же время следует учесть длительность договоров, заключенных в иностранной валюте, и график динамики курсов валют анализируемых договоров. Сравнением рассмотренных факторов оценивается воздействие валютных колебаний на финансовые результаты в последующие периоды времени. Например, если учитывать повышающуюся динамику европейской и американской валют, следует прогнозировать снижение рассчитанного уровня дохода от заключенных договоров.

Рыночный риск может появиться у предприятия, располагающего подписанными договорами в российских рублях и в твердой цене. Например, могут быть государственные или иные тендерные контракты, для реализации которых предполагалось покупка импортных материалов или комплектующих. Учитывая, что раньше установленная цена заключенного договора корректировке в сторону повышения не рассматривается, подобный договор возможно несет риск потенциального убытка. Подобный момент обязан раскрываться в пояснениях к бухгалтерской отчетности.

Способы управления рисками:

- проведение процедур и разработка правил управления рисками;

- страхование рисков;

- образование резервов на возмещение допустимых потерь;

- избежание рисков (считается крайней мерой в отношении рисков).

Современным способом управления рыночным риском является хеджирование ― заключение новых сделок и определение взаимосвязей между сделками для обеспечения взаимозачета, устремленного на понижение экономического риска. Хеджируемыми статьями могут являться активы, обязательства или будущие операции, вследствие которых появляются валютный, товарный риск.

Валютный риск ― это риск того, что справедливая стоимость или будущие потоки денежных средств по финансовому инструменту, заемным обязательствам, дебиторской или кредиторской задолженности будут колебаться в связи с изменением курсов иностранных валют.

Валютный риск частично может быть снижен в результате доходов, полученных в одной и той же иностранной валюте и расходов (например, по транспортировке).

Кроме того, дебиторская задолженность, выраженная в иностранной валюте, работает как экономический хеджинговый механизм, в некоторой степени возмещающий валютные обязательства, выраженные в схожей иностранной валюте, например, при наличии заемных обязательств в той же иностранной валюте. И наоборот, валютная кредиторская задолженность может страховаться наличием выданных займов в той же валюте или валютными ценными бумагами.

Процентный риск ― это риск того, что справедливая стоимость или будущие потоки денежных средств по заемным обязательствам будут колебаться в связи с изменением рыночных процентных ставок.

Кредитные риски связаны с вероятными неблагоприятными для предприятия последствиями при неисполнении (ненадлежащем исполнении) другими лицами обязательств по предоставленным им заемным средствам (например, в форме покупки векселей, облигаций, предоставление отсрочки и рассрочки платы за проданные товары, выполненные работы или оказанные услуги).

В составе кредитных рисков раскрывается информация о предоставленных займах другим предприятиям, продаже товаров с отсрочкой платежа или на условиях товарного кредита. При раскрытии информации о кредитном риске следует иметь в виду обязательность формирования резервов по сомнительным долгам. При оценке рисков организации необходимо раскрывать информацию только о задолженностях, по которым резервы не сформированы и которые отражены в бухгалтерском балансе реальной суммой. На этих суммах должно быть сосредоточено внимание при составлении пояснений к бухгалтерской отчетности.

В разделе пояснений к бухгалтерской отчетности, в котором раскрывается информация о кредитных рисках, следует проанализировать финансовое положение должников предприятия для раскрытия информации по каждому из них. В качестве источников первичной информации используются различные открытые источники, например, бухгалтерскую отчетность контрагента за прошлый год, опубликованную на сайте в сети интернет, а также информацию с сайта ФНС России, подтверждающую факт юридического существования дебитора, его наличие в ЕГРЮЛ и продолжение осуществляемой деятельности. Кроме того, возможно использование подтверждения членства должника в его профессиональных саморегулируемых организациях, а также привлекать аналогичные законные источники информации. В действительности это ― вопросы экономической безопасности хозяйствующего субъекта, которые регламентируются внутренними или локальными документами.

Следует сконцентрировать внимание на задолженности, которая на отчетную дату числится текущей, срок платежа по которой в соответствии с контрактом не наступил. Аналогичную задолженность необходимо раскрывать как имеющую наименьший уровень риска. Чем дальше срок получения платежа, тем больше уровень рассчитываемого риска. Это связано с тем, что в условиях экономического кризиса финансовое состояние должника возможно в будущем ухудшиться и к моменту времени осуществления платежа он может являться некредитоспособным.

ЦБ РФ утвердил Положение об организации внутреннего контроля в кредитных организациях и банковских группах от 16.12.03 № 242-П, в котором описаны правила контроля ряда рисков (кредитного, рыночного, валютного, ценового, рисков ликвидности и концентрации, операционного, правового, потери репутации). Этими документами публичные компании могут воспользоваться при выработке своей системы внутреннего контроля во исполнение требований Закона о бухгалтерском учете.

Риск ликвидности связан с возможностями предприятия в полном объеме и своевременно погасить существующие на отчетную дату финансовые обязательства: задолженность перед заимодавцами по полученным кредитам и займам (в том числе в форме облигаций, векселей), кредиторскую задолженность перед поставщиками и подрядчиками.

Кроме того, следует учесть ситуацию, сформировавшуюся в банковском секторе России. При формировании пояснительной записки следует проанализировать существующие на предприятии кредитные договоры на предмет вероятности изменения процентной ставки по кредиту. Если подобная вероятность в кредитных договорах предусмотрена, то риск допустимого удорожания обслуживания кредита надлежит отразить в пояснениях.

Следует раскрыть информацию о существующих задолженностях предприятия перед поставщиками за приобретенные товарные и материальные ценности, перед подрядчиками за выполненные работы, а также перед исполнителями за оказанные услуги. Из аналогичной кредиторской задолженности необходимо отдельно раскрыть информацию о просроченной, обозначить краткие планы ее урегулирования и описать уже предпринятые меры и их результаты. Это могут быть достигнутые соглашения о представлении гарантии третьего лица по анализируемой задолженности или процесс переговоров с кредиторами о пролонгации периода оплаты. При предоставлении подрядчикам и поставщикам поручительств, гарантий третьих лиц или прочих форм обеспечения платежей необходимо раскрывать информацию о предприятиях, выдавших подобные гарантии.

Для избежания такого риска компания анализирует финансовые обязательства по срокам погашения относительно отчетной даты в соответствии с условиями получения (заключенными договорами, условиями размещения облигаций, условиями выпуска векселей).

Для анализа целесообразно применять следующие временные интервалы:

- не более одного месяца;

- от одного до трех месяцев;

- от трех месяцев до одного года;

- от одного года до трех лет;

- свыше трех лет.

Если у контрагента имеется право выбора срока оплаты, обязательство включается во временной интервал исходя из наиболее ранней даты, на которую у организации может быть истребован платеж. Например, финансовое обязательство, которое организация должна погасить по первому требованию, включается в самый ранний временной интервал.

Проведя такой анализ перед составлением годовой отчетности, для внешних пользователей необходимо раскрыть информацию о приведенной стоимости финансовых обязательств, об их справедливой стоимости, если она отличается от приведенной стоимости и практически определима, на отчетную дату.

По мнению Минфина России, необходимо раскрывать информацию о выданных обеспечениях, каких-либо имеющихся ограничениях по использованию в запланированных целях неоплаченных активов. Если существует риск начала процедуры банкротства или ликвидации организации, то он раскрывается в данной группе рисков.

Риск ликвидности контролируется с помощью группы показателей. Коэффициент текущей ликвидности определяется как отношение ликвидных активов в виде суммы денежных средств, краткосрочных финансовых вложений, отгруженных товаров, готовой продукции и товаров для перепродажи, краткосрочной дебиторской задолженности, прочих оборотных активов к текущим обязательствам, включающим в себя сумму займов и кредитов, подлежащих погашению в течение 12 месяцев после отчетной даты, кредиторской задолженности, задолженности участникам по выплате доходов и прочих краткосрочных обязательств. Этот показатель определяет способность предприятия погасить свои обязательства за счет инкассации ликвидных активов (имущества).

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника.

Компания обязана предотвращать риск банкротства, поэтому пользователям отчетности традиционно представляется информация о ее финансовой устойчивости и достаточности собственного капитала [7, с. 69].

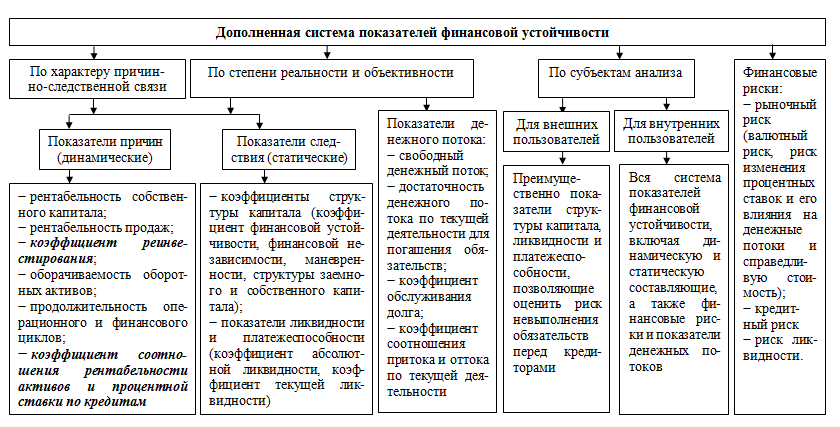

Учитывая вышесказанное, предлагается Дополненная (частично исключающая отмеченные недостатки) система показателей финансовой устойчивости (рисунок 1).

Рисунок 1. Классификация показателей финансовой устойчивости хлебопекарных организаций

Поддержание высоких производственных темпов роста (высокие показатели рентабельности, оборачиваемости активов, превышения рентабельности активов над процентной ставкой по получаемым кредитам и займам) при условии направления большей части чистой прибыли на накопление, а не на потребление и дивидендные выплаты (Коэффициент реинвестирования ― деление чистой прибыли, направленной на расширение операционной деятельности (фактически это большая часть нераспределенной прибыли) на чистую прибыль, значение полученного показателя должно стремиться к 1) является определяющим фактором наращивания собственного капитала, что оказывает непосредственное влияние на оптимизацию показателей структуры капитала, ликвидности и платежеспособности, представляющих собой внешнее, поверхностное выражение финансовой устойчивости. Кроме того тенденции и значения за отчетный период показателей, характеризующих причины финансовой устойчивости, позволяют с определенной степенью точности спрогнозировать статические показатели, рассчитанные на основании структуры капитала, а также возможную платежеспособность. Для динамических показателей, в отличие от статических, на данный момент времени не существует обоснованных нормативных значений, поэтому их анализ необходимо проводить в динамике за ряд лет или в сравнении с организациями-конкурентами.

Оба элемента указанного классификационного признака закономерно вписываются в общую концепцию наращивания собственного капитала, во многом отражающую сущность финансовой устойчивости коммерческой организации.

Проведем анализ усовершенствованной системы показателей финансовой устойчивости ПАО «Оренбургское хлебоприемное предприятие» в таблице 4.

Таблица 4

Система показателей анализа финансовой устойчивости ПАО «Оренбургское хлебоприемное предприятие»

| Показатель | 2013 г. | 2014 г. | 2015 г. | Изменение 2015 г. к 2013 г. |

| Для внутренних пользователей: | ||||

| Показатели причин (динамические) | ||||

| Рентабельность собственного капитала, % | 0,59 | — 62,33 | — 23,44 | — 24,04 |

| Рентабельность продаж, % | 5,47 | — 4,31 | 2,20 | — 3,26 |

| Коэффициент реинвестирования | 168,649 | — 1,104 | — 3,015 | — 171,663 |

| Оборачиваемость оборотных активов, об. | 0,36 | 0,23 | 0,37 | 0,01 |

| Продолжительность операционного цикла, дн. | 1009 | 1585 | 974 | — 35 |

| Продолжительность финансового цикла, дн. | 463 | 460 | 221 | — 242 |

| Коэффициент соотношения рентабельности активов и процентной ставки по кредитам | 0,004 | — 0,164 | — 0,035 | — 0,039 |

| Показатели следствия (статические) для внутренних и внешних пользователей | ||||

| Коэффициент финансовой устойчивости | 0,443 | 0,306 | 0,492 | 0,049 |

| Коэффициент финансовой независимости | 0,050 | 0,022 | 0,015 | — 0,034 |

| Коэффициент маневренности собственного капитала | 4,046 | 4,895 | 5,249 | 1,203 |

| Коэффициент финансового рычага | 19,169 | 45,053 | 65,096 | 45,927 |

| Коэффициент обеспеченности оборотных активов собственными средствами | 0,265 | 0,133 | 0,135 | — 0,130 |

| Коэффициент абсолютной ликвидности | 0,107 | 0,468 | 0,212 | 0,105 |

| Коэффициент текущей ликвидности | 1,360 | 1,153 | 1,156 | — 0,204 |

| Показатели денежного потока | ||||

| Достаточность денежного потока по текущей деятельности для погашения обязательств | — 2,360 | 6,398 | 2,158 | 4,518 |

| Свободный денежный поток | 243 391 | — 3 356 | 610 367 | 366 976 |

| Коэффициент обслуживания долга | — 4,916 | 3,142 | 11,392 | 16,308 |

| Изменение экономической добавленной стоимости | ||||

| Коэффициент соотношения притока и оттока по текущей деятельности | 0,540 | 4,298 | 2,056 | 1,516 |

| Эффективность менеджмента | Средняя | Средняя | Средняя | — |

По анализу системы показателей финансовой устойчивости ПАО «Оренбургское хлебоприемное предприятие» можно сделать следующие выводы, что динамический показатель ROE в 2013 г. равен 0,59%, что позволяет нам делать вывод о том, что на каждую единицу, вложенную в собственный капитал, приходится 0,59 р. чистой прибыли. С 2014 по 2015 г. г. рассматриваемый показатель отрицательный, на его значение весомую роль оказал полученный организацией чистый убыток. Достаточно низкие показатели необходимо увеличивать организации для улучшения финансово-экономического положения. Рентабельность собственного капитала, как показатель эффективности функционирования предприятия, свидетельствует о том, что вся деятельность организации должна быть направлена на увеличение суммы собственного капитала и повышению уровня его доходности.

Рентабельность продаж в 2013 г. равная 5,47 % показывает, что на единицу реализованной продукции приходится 5,47 р. прибыли, в 2015 г. ― 2,2 р., то есть снизилась на 3,26 %, это произошло за счет одновременного увеличения выручки на 21,17 % и уменьшения прибыли от продаж на 51,14 %.

Коэффициент реинвестирования в 2015 г. отрицательный, является определяющим фактором резкого снижения собственного капитала, что оказывает непосредственное влияние на необходимость оптимизации показателей структуры капитала, ликвидности и платежеспособности, представляющих собой внешнее, поверхностное выражение финансовой устойчивости.

Оборачиваемость оборотных средств в 2013 г. составила 0,36 оборотов в год или 1 008,8 дней, то есть за данный промежуток времени предприятию возвращаются его оборотные средства в виде выручки от реализации продукции, характеризуется разнонаправленной динамикой, но в 2015 г. по сравнению с 2013 г. значение показателя изменилось несущественно на 0,01 оборота. Оборачиваемость оборотных средств ПАО «ОХПП» представлена крайне низким значением, что говорит о необходимости дальнейшего совершенствования системы управления оборотными активами.

Продолжительность операционного цикла в 2015 году составляет 974 дня, то есть в течение данного периода времени все элементы оборотных активов последовательно трансформируются друг в друга. За 2013-2015 г. г. операционный цикл сократился на 35 дней.

Продолжительность финансового цикла в 2015 г. составила 221 день. В течение 460 дней появляется потребность в финансовых ресурсах у ПАО «ОХПП» в 2014 году. За анализируемый период длительность финансового цикла сократилась на 242 дня, характерна низкая потребность в финансировании, увеличении затрат на обслуживание капитала.

Эффективность использования заемного капитала зависит от соотношения между рентабельностью активов и процентной ставкой за кредит. Ставка за кредит выше рентабельности активов — использование заемного капитала убыточно. В 2015 г. рентабельность активов отрицательная, процентная ставка за кредит составила 12,18 %.

Коэффициент финансовой устойчивости за 2013-2015 г. г. увеличился на 0,049 и в итоге составил ― 0,492, при этом происходит рост коэффициента финансового рычага на 46, это означает снижение финансовой независимости организации и повышении риска финансовых затруднений в будущих периодах.

Коэффициент финансовой независимости в 2015 г. составил 0,015, что характеризует долю формирования активов за счет собственного капитала. За анализируемый период показатель снизился на 0,034. ПАО «ОХПП» является финансово неустойчивым, так как нормативное значение показателя составляет больше 0,5.

Для коэффициента маневренности собственного капитала за 2013-2015 г. г. свойственна положительная тенденция. Доля собственного капитала, направляемая на финансирование оборотных активов, то есть наиболее мобильная часть собственного капитала в 2015 г. составила 5,249. Рост этого показателя свидетельствует о повышении платежеспособности и финансовой устойчивости организации.

Коэффициент обеспеченности оборотных активов собственными средствами в 2015 г. составил 0,135, характеризует долю оборотных активов, сформированных за счет собственных источников. За 2013-2015 г. г. наблюдается отрицательная динамика. Показатель больше нормативного значения 0,1.

Коэффициент абсолютной ликвидности в 2015 г. составил 0,212, что соответствует нормальному ограничению больше 0,2. Характеризует мгновенную ликвидность организации.

Коэффициент текущей ликвидности в 2015 г. составил 1,156, свойственна отрицательная тенденция за 2013-2015 г. г., значение показателя в 2 раза ниже рекомендуемого значения больше 2, что не гарантирует погашение краткосрочных долгов при мобилизации всех текущих активов. Чем меньше коэффициент текущей ликвидности, тем меньше величина собственного оборотного капитала.

Достаточность денежного потока по текущей деятельности для погашения обязательств характеризуется разнонаправленной динамикой. В 2015 г. составила 2,158, что свидетельствует о возможности ПАО «ОХПП» за счет собственных средств погашать обязательства, у организации достаточно чистого денежного потока с учетом финансируемых потребностей.

Свободный денежный поток в 2015 г. составил 610 367 т. р., данная сумма денежных средств может быть использована по усмотрению собственников компании. Свободный (чистый) денежный поток высокий, но его положительной величине ПАО «ОХПП» обязана заемным средства, при неэффективной инвестиционной политике возрастает риск его резкого уменьшения или даже достижения отрицательного значения.

Коэффициент обслуживания долга в 2015 г. составил 11, 392. Для ПАО «Оренбургское хлебоприемное предприятие» присуща низкая способность погашать свои обязательства за счет денежных средств от основной деятельности. За анализируемый период свойственна положительная динамика, на основании которой можно утверждать об увеличении количества периодов, необходимых для выплаты задолженности.

Коэффициент соотношения притока и оттока по текущей деятельности в 2015 г. составил 2,056. За счет притока по текущей деятельности в нормальных условиях функционировании должен компенсироваться отток по другим видам деятельности (финансовой и инвестиционной).

Операционные риски.

Условия ведения хозяйственной деятельности.

Хозяйственная деятельность и доходы Общества продолжают время от времени и в различной степени подвергаться влиянию политических, правовых, финансовых и административных изменений, включая изменения требований по охране окружающей среды, происходящих в Российской Федерации. Невыполнение требований по охране окружающей среды, аварии, изменение отношения к Обществу контролирующих и инспектирующих органов ― высокий риск. Характер и частота событий и явлений, связанных с этими рисками, равно как и их влияние на будущую деятельность и прибыль Общества, в настоящее время определить невозможно. Экономические перспективы Российской Федерации во многом зависят от мировой макроэкономической ситуации, эффективности экономических мер, финансовых механизмов и кредитно-денежной политики Правительства Российской Федерации, развития налоговой, правовой, административной и политической систем.

Налогообложение.

Российское налоговое, валютное и таможенное законодательство допускает различные толкования и подвержено частым изменениям. Налоговые органы могут занять более жесткую позицию при интерпретации законодательства и проверке налоговых расчетов. По мнению руководства по состоянию на 31 декабря 2015 года соответствующие положения законодательства интерпретированы им корректно, и положение Общества с точки зрения изменения ставок налогообложения, действия налоговых органов ― высокий риск, так как идет процесс реформации налоговой системы государства.

Риски, связанные с изменением правил таможенного контроля и пошлин. Для ПАО «Оренбургское хлебоприёмное предприятие» риск изменения таможенного законодательства существует и связан, прежде всего, с повышением таможенных пошлин на импортное и экспортируемое сырье, используемое предприятием в производстве, а также с изменениями, направленными на ужесточение пропускного режима импортного сырья, что приведет к повышению цен на указанное сырье.

Судебные разбирательства.

Независимость российской судебной системы и надежность механизмов, защищающих ее от экономического, политического и социального влияния еще недостаточно проверены практикой.

Судебная система страдает от недостатка кадров и недостаточного финансирования. Судьи зачастую не обладают требуемым опытом в применении норм коммерческого и корпоративного права. Кроме того, принятые судебные решения в большинстве случаев недоступны для общественности. Приведение в исполнение судебных решений на практике может оказаться затруднительным.

Риски, связанные с текущими судебными процессами, в которых участвует ПАО «Оренбургское хлебоприёмное предприятие»:

В отчётный период ПАО «Оренбургское хлебоприёмное предприятие» принимало участие в качестве ответчика в судебном разбирательстве по иску Королевского Банка Шотландии о наложении взыскания на заложенное имущество (солидарно) по договорам залога и о взыскании задолженности по договору гарантии на сумму эквивалентную 296 660 152,71 Долларов США, результаты которого могут существенно отразиться на результатах его деятельности.

Санкции за нарушение экологии при проведении работ ― высокий риск. В 2014 и 2015 годах ЕС, США и некоторые другие государства ввели ряд санкций против Российской Федерации и некоторых российских юридических лиц. Ограничения хозяйственной деятельности в хлебопекарной отрасли экономики Российской Федерации не применялись, санкции не направлены напрямую против ПАО «ОХПП».

В настоящее время Общество проводит оценку того, как принятые экономические меры повлияют на его финансовое положение и результаты деятельности.

Факторы финансовых рисков.

В результате своей деятельности Общество подвержено целому ряду финансовых рисков: рыночный риск (включая влияние колебаний валютных обменных курсов, риск влияния изменений процентных ставок на справедливую стоимость и денежные потоки, а также риск влияния изменения цен реализации товарной продукции), риски ликвидности. Общая программа Общества по управлению рисками сконцентрирована на непредсказуемости финансовых рынков и нацелена на минимизацию потенциальных негативных последствий для финансового положения Общества. Управление рисками осуществляется руководством Общества в соответствии с принятой стратегией.

Рыночный риск.

Рыночный риск – это риск влияния изменений рыночных факторов, включая валютные обменные курсы, процентные ставки, цены на товары, на финансовые результаты Общества или стоимость принадлежащих ей финансовых инструментов.

Валютный риск (последствия резких изменений курсов валют) ― средний, так как не все контрагенты являются резидентами, но в основном расчеты ведутся в рублях.

Риск изменения процентных ставок и его влияния на денежные потоки и справедливую стоимость.

Колебания рыночных процентных ставок оказывают влияние на финансовое положение и потоки денежных средств Общества. Общество главным образом подвержено риску изменения процентной ставки по кредитам и займам. Кредиты и займы, предоставленные под варьируемые процентные ставки, подвергают Общество риску влияния изменений процентных ставок на денежные потоки. Кредиты и займы с фиксированной процентной ставкой подвергают Общество риску влияния изменений процентной ставки на справедливую стоимость. При неблагоприятном изменении процентных ставок ― высокий риск, так как Общество пользуется кредитными средствами. Общество не имеет формального регламента в отношении определения допустимого риска, связанного с фиксированными и плавающими процентными ставками.

Риск изменения цен на товары.

Риск изменения цен на товары ― возможное изменение расценок на предоставляемые услуги, изменение цен на рынке зерна и продуктов его переработки и их влияние на будущие показатели деятельности и результаты операционной деятельности Общества. Снижение цен может привести к снижению чистой прибыли и потоков денежных средств. Конъюнктура рынка сельскохозяйственного сырья зависит от целого ряда факторов, среди которых: погодные условия, государственное регулирование рынка.

Медленный рост спроса на сельскохозяйственные товары, что в сочетании с неэластичным спросом, так как в отличие от промышленной продукции сельскохозяйственная является продуктом постоянного спроса и имеет постоянного покупателя и ростом научно-технического прогресса, который влечет за собой значительное увеличение предложения сельскохозяйственных продуктов порождает тенденцию к снижению или очень умеренному росту цен на сельхозпродукцию.

Относительно неизменная природа сельскохозяйственных ресурсов способствует формированию низких цен и доходов ― ресурсы не могут перераспределяться из сельского хозяйства достаточно быстро, чтобы нейтрализовать тенденцию к снижению сельскохозяйственных цен и доходов.

Общество на регулярной основе оценивает возможные сценарии будущих колебаний цен на товары и их влияние на операционные и инвестиционные решения.

Риск изменения стоимости ценных бумаг отсутствует.

Кредитный риск ― это риск потенциального финансового убытка, который может возникнуть у Общества при невыполнении контрагентом своих договорных обязательств. Максимальная величина данного риска соответствует стоимости активов, которые могут быть утрачены.

Кредитный риск возникает по денежным средствам и их эквивалентам, производным финансовым инструментам и депозитам в банках и финансовых учреждениях, а также по открытой кредитной позиции в отношении оптовых и розничных клиентов, включая непогашенную дебиторскую задолженность и договорные обязательства.

Для Общества отсутствует финансовый инструмент, подверженный кредитному риску. Просроченная дебиторская задолженность у Общества отсутствует.

Денежные средства и их эквиваленты размещаются только в тех банках, которые, по мнению Общества, имеют минимальный риск дефолта.

Риск ликвидности ― это риск того, что Общество не сможет выполнить свои финансовые обязательства при наступлении срока их исполнения. Управление рисками ликвидности включает в себя поддержание в наличии достаточного количества денежных средств и доступность финансовых ресурсов посредством обеспечения кредитных линий. Управление риском ликвидности осуществляется Обществом. Руководство регулярно отслеживает планируемые поступления денежных средств и платежи.

В управлении данным риском важным фактором является наличие доступа Общества к финансовым ресурсам банков и прочих рынков капитала. В связи с динамичным характером деятельности Общества руководство поддерживает гибкую стратегию в привлечении финансовых ресурсов, охраняя возможность доступа к выделенным кредитным линиям.

В приведенной ниже таблице 3.1 финансовые обязательства Общества сгруппированы по срокам погашения исходя из периода на отчетную дату, остающегося до даты погашения, согласно условиям договора. Остатки, подлежащие погашению в течение 12 месяцев, равны балансовой стоимости обязательств.

Таблица 3.1

Финансовые обязательства за 2014-2015 г. г. В тысячах рублей

| Показатель | До 12 месяцев | Более 12 месяцев |

| На 31 декабря 2015 года | ||

| Краткосрочные и долгосрочные кредиты и займы | 718 294 | 32 393 |

| Кредиторская задолженность | 581 868 | — |

| Прочие обязательства | — | 1 191 424 |

| На 31 декабря 2014 года | ||

| Краткосрочные и долгосрочные кредиты и займы | 594 980 | 31 622 |

| Кредиторская задолженность | 971 880 | — |

| Прочие обязательства | — | 611 424 |

В основном условия предоставления заемных средств Обществу не содержат финансовых ковенант, которые могли бы привести к досрочному погашению обязательств. Общество выполняет финансовые ковенанты по тем заемным средствам, по которым они предусмотрены. При невыполнении ковенант Общество осуществляет перевод долгосрочных обязательств в состав краткосрочных.

Управление риском капитала.

Основными элементами управления капиталом руководство считает собственные и заемные средства. Целями Общества в области управления риском капитала является сохранение способности к укреплению положения Общества как ведущим предприятием Оренбургской области по хранению и складированию зерна.

На уровне Общества мониторинг капитала осуществлен на основе отношения суммы чистого долга к показателю EBITDA. Сумма чистого долга рассчитывается как общая сумма заемных средств (краткосрочные и долгосрочные кредиты и займы) за вычетом денежных средств и их эквивалентов.

Показатель EBITDA рассчитывается как операционная прибыль за вычетом амортизации.

Отношение суммы чистого долга к показателю EBITDA по состоянию на 31 декабря 2015 года и 31 декабря 2014 года представлено в таблице 3.2 ниже.

Таблица 3.2

Мониторинг капитала за 2014-2015 г. г. В тысячах рублей

| Показатель | 31 декабря | |

| 2015 года | 2014 года | |

| Общая сумма долга | 750 687 | 626 602 |

| За вычетом денежных средств и их эквивалентов | (14 754) | (849) |

| Чистая сумма долга | 735 933 | 625 753 |

| EBITDA | 9 541 | (22 291) |

| Сумма чистого долга / EBITDA | 77,134 | — 28,072 |

Для сохранения и корректировки структуры капитала Общество может пересматривать свою инвестиционную программу, привлекать новые и погашать существующие займы и кредиты, продавать непрофильные активы.

Проведем анализ усовершенствованной системы показателей финансовой устойчивости ОАО «Дубиновское хлебоприемное предприятие» в таблице 5.

Таблица 5

Система показателей анализа финансовой устойчивости ОАО «Дубиновское хлебоприемное предприятие»

| Показатель | 2013 г. | 2014 г. | 2015 г. | Изменение 2015 г. к 2013 г. |

| Для внутренних пользователей: | ||||

| Показатели причин (динамические) | ||||

| Рентабельность собственного капитала, % | 6,13 | 1,13 | 0,84 | — 5,28 |

| Рентабельность продаж, % | 1,51 | — 9,68 | 24,17 | 22,66 |

| Коэффициент реинвестирования | 14,688 | 76,841 | 88,494 | 73,806 |

| Оборачиваемость оборотных активов, об. | 0,77 | 0,19 | 0,10 | — 0,67 |

| Продолжительность операционного цикла, дн. | 475 | 1 924 | 3 730 | 3 255 |

| Продолжительность финансового цикла, дн. | 176 | 765 | 1 695 | 1 519 |

| Коэффициент соотношения рентабельности активов и процентной ставки по кредитам | 0,009 | 0,047 | 0,030 | 0,022 |

| Показатели следствия (статические) для внутренних и внешних пользователей | ||||

| Коэффициент финансовой устойчивости | 0,340 | 0,262 | 0,238 | — 0,102 |

| Коэффициент финансовой независимости | 0,170 | 0,130 | 0,107 | — 0,064 |

| Коэффициент маневренности собственного капитала | 0,217 | 0,440 | 0,792 | 0,575 |

| Коэффициент финансового рычага | 6,859 | 6,688 | 8,358 | 1,498 |

| Коэффициент обеспеченности оборотных активов собственными средствами | 0,036 | 0,072 | 0,100 | 0,064 |

| Коэффициент абсолютной ликвидности | 0,00026 | 0,00009 | 0,00034 | 0,00008 |

| Коэффициент текущей ликвидности | 1,037 | 1,078 | 1,111 | 0,074 |

| Показатели денежного потока | ||||

| Достаточность денежного потока по текущей деятельности для погашения обязательств | — 0,126 | — 0,483 | — 1,494 | — 1,369 |

| Свободный денежный поток | 23 948 | 387 | — 208 | — 24 156 |

| Коэффициент обслуживания долга | — 5,313 | — 46,274 | — 80,864 | — 75,551 |

| Коэффициент соотношения притока и оттока по текущей деятельности | 1,865 | 0,920 | 0,880 | — 0,985 |

| Эффективность менеджмента | Высокая | Высокая | Высокая | |

Результаты расчетов, представленные в таблице, позволяют сделать следующие выводы, что ОАО «Дубиновское хлебоприемное предприятие» не является финансово устойчивым, так как динамический показатель рентабельности собственного капитала в 2013 г. равен 0,84 %, что позволяет нам делать вывод о том, что на каждую единицу, вложенную в собственный капитал, приходится 0,84 р. чистой прибыли. За анализируемый период показатель снижается, на его падение существенную роль оказало уменьшение чистой прибыли. Низкие показатели необходимо увеличивать предприятию для улучшения финансово-экономического состояния. ROE показывает, что вся деятельность ОАО «Дубиновское ХПП» должна быть направлена на увеличение суммы собственного капитала и повышение уровня его доходности.

Рентабельность продаж в 2013 г. равная 1,51 % показывает, что на единицу реализованной продукции приходится 1,51 р. прибыли, в 2015 г. ― 24,17 р., то есть показатель увеличился на 22,66 %, это произошло за счет увеличения прибыли от продаж на 90 % и снижения выручки на 88 %. Прибыль от продаж повысилась за счет прекращения выделения средств на коммерческие расходы.

Коэффициент реинвестирования в 2015 г. равен 88,5, так как темп снижения нераспределенной прибыли меньше темпа снижения чистой прибыли, что не свидетельствует о повышении собственного капитала, а также оказывает непосредственное влияние на необходимость оптимизации показателей структуры капитала.

Оборачиваемость оборотных средств в 2013 г. составила 0,77 оборотов в год или 3 730 дней, организации возвращаются его оборотные средства в виде выручки от реализации продукции, характеризуется отрицательной динамикой, но в 2015 г. по сравнению с 2013 г. значение показателя изменилось на 0,67 оборотов и составило 0,1 оборота. Оборачиваемость оборотных средств ОАО «Дубиновское ХПП» представлена крайне низким значением, что говорит о необходимости совершенствования системы управления оборотными средствами.

Продолжительность операционного цикла в 2015 году составляет 3 730 дней, то есть в течение данного периода времени все элементы оборотных активов последовательно трансформируются друг в друга. За 2013-2015 г. г. операционный цикл увеличился на 3 255 дней.

Продолжительность финансового цикла в 2015 г. составила 1 695 дней. В течение 765 дней появляется потребность в финансовых ресурсах у ОАО «Дубиновское ХПП» в 2014 году. За анализируемый период длительность финансового цикла увеличилась на 1 519 дней, характерна высокая потребность в финансировании.

Эффективность использования заемного капитала зависит от соотношения между рентабельностью активов и процентной ставкой за кредит. Ставка за кредит выше рентабельности активов — использование заемного капитала убыточно. В 2015 г. рентабельность активов 0,1 %, процентная ставка за кредит составила 3,3 %.

Коэффициент финансовой устойчивости за 2013-2015 г. г. снизился на 0,102 и в итоге составил ― 0,238, при этом происходит рост коэффициента финансового рычага на 1,5, это означает снижение финансовой независимости ОАО «Дубиновское ХПП» и повышении риска финансовых затруднений в будущих периодах.

Коэффициент финансовой независимости в 2015 г. составил 0,107. За анализируемый период показатель снизился на 0,064. ОАО «Дубиновское ХПП» является финансово неустойчивым, так как нормативное значение показателя составляет больше 0,5. За анализируемый период наблюдается отрицательная динамика.

Для коэффициента маневренности собственного капитала за 2013-2015 г. г. свойственна положительная тенденция. Доля собственного капитала, направляемая на финансирование оборотных активов, то есть наиболее мобильная часть собственного капитала в 2015 г. составила 0,792. Рост этого показателя свидетельствует о повышении финансовой устойчивости организации. Увеличение показателя связано со значительным снижением внеоборотных активов.

Коэффициент обеспеченности оборотных активов собственными средствами в 2015 г. составил 0,1, характеризует долю оборотных активов, сформированных за счет собственных источников. За 2013-2015 г. г. наблюдается положительная динамика. Показатель равен нормальному значению 0,1.

Коэффициент абсолютной ликвидности в 2015 г. составил 0,00034, что меньше рекомендуемого значения больше 0,2. Отсутствует мгновенная ликвидность ОАО «Дубиновское хлебоприемное предприятие».

Коэффициент текущей ликвидности в 2015 г. составил 1,111, свойственна положительная динамика за анализируемый период, значение показателя в 2 раза ниже рекомендуемого значения больше 2, что не гарантирует погашение краткосрочных долгов при мобилизации всех текущих активов. Чем меньше коэффициент текущей ликвидности, тем меньше величина собственного оборотного капитала.

Достаточность денежного потока по текущей деятельности для погашения обязательств характеризуется отрицательной тенденцией. В 2015 г. отрицательное значение, что свидетельствует об отсутствии возможности у организации за счет собственных средств погашать обязательства, финансовые потребности ОАО «Дубиновское ХПП» не способно покрыть с помощью чистого денежного потока по текущей деятельности.

Свободный денежный поток в 2015 г. принимает отрицательное значение, отсутствует сумма денежных средств, которая может быть использована по усмотрению собственников компании. Коэффициент обслуживания долга в 2015 г. составил отрицательное значение. Для ОАО «Дубиновское хлебоприемное предприятие» не свойственна способность погашать свои обязательства за счет денежных средств от основной деятельности. За 2013-2015 г. г. свойственна отрицательная динамика.

Коэффициент соотношения притока и оттока по текущей деятельности в 2015 г. составил 0,88. За счет притока по текущей деятельности не компенсируется отток по другим видам деятельности.

Факторы финансовых рисков.

В результате своей деятельности Общество подвержено целому ряду финансовых рисков: рыночный риск (риск влияния изменений процентных ставок на справедливую стоимость и денежные потоки), риски ликвидности. Программа Общества по управлению рисками нацелена на минимизацию возможных отрицательных последствий для финансового состояния Общества. Управление рисками осуществляется руководством Общества в соответствии с принятой стратегией.

Рыночный риск.

Рыночный риск – это риск влияния изменений рыночных факторов, включая валютные обменные курсы, процентные ставки, цены на товары, на финансовые результаты Общества или стоимость принадлежащих ей финансовых инструментов.

Валютный риск.

Общество не осуществляет операции в иностранной валюте и не подвержено валютному риску вследствие колебания обменных курсов.

Риск изменения процентных ставок и его влияния на денежные потоки и справедливую стоимость.

Прибыль и операционные потоки денежных средств Общества зависят от изменения рыночных процентных ставок. Общество подвергается риску влияния изменений процентных ставок на справедливую стоимость в связи с колебаниями рыночной стоимости взятых под процент краткосрочных и долгосрочных кредитов и займов, большинство из которых имеют фиксированную ставку процента. Департамент финансов постоянно следит за рынками и принимает решения в отношении условий кредитования при возникновении потребности в финансировании.

Кредитный риск ― это риск потенциального финансового убытка, который может возникнуть у Общества при невыполнении контрагентом своих договорных обязательств. Максимальная величина данного риска соответствует стоимости активов, которые могут быть утрачены. В Обществе разработаны процедуры, обеспечивающие продажу товаров и услуг только покупателям с соответствующей кредитной историей. Хотя темпы погашения финансовых активов подвержены влиянию экономических факторов, руководство Общества считает, что нет существенного риска потерь финансовых активов.

Для Общества отсутствует финансовый инструмент, подверженный кредитному риску. Просроченная дебиторская задолженность у Общества отсутствует.

Денежные средства размещаются в финансовых институтах, которые на момент открытия счета имеют минимальный риск дефолта. Однако использование этого подхода не позволяет предотвратить образование убытков в случае более существенных изменений на рынке.

Денежные средства и их эквиваленты находятся на счетах в стабильных российских и региональных банках. Руководство считает кредитный риск, относящийся к этим банкам, крайне незначительным.

Риск ликвидности определяется как риск того, что Общество столкнется с трудностями при выполнении финансовых обязательств. Общество осуществляет управление уровнем ликвидности с целью обеспечить наличие необходимых средств в любой момент времени для выполнения всех обязательств по платежам в установленные сроки. Общество осуществляет мониторинг соотношения рентабельности активов и процентной ставки по кредитам, и других коэффициентов ликвидности, чтобы не допустить возникновения проблем с ликвидностью и платежеспособностью. Руководство считает, что целевые показатели являются обоснованными и достижимыми в обозримом будущем. Руководство Общества считает, что при необходимости у Общества имеется доступ к дополнительным источникам финансирования.

В приведенной ниже таблице 3.1 финансовые обязательства Общества сгруппированы по срокам погашения исходя из периода на отчетную дату, остающегося до даты погашения, согласно условиям договора. Остатки, подлежащие погашению в течение 12 месяцев, равны балансовой стоимости обязательств.

Таблица 3.1

Финансовые обязательства за 2014-2015 г. г. В тысячах рублей

| Показатель | До 12 месяцев | Более 12 месяцев |

| На 31 декабря 2015 года | ||

| Краткосрочные и долгосрочные кредиты и займы | 28 404 | 11 222 |

| Кредиторская задолженность | 36 629 | — |

| На 31 декабря 2014 года | ||

| Краткосрочные и долгосрочные кредиты и займы | 28 750 | 11 745 |

| Кредиторская задолженность | 36 875 | — |

В основном условия предоставления заемных средств Обществу не содержат финансовых ковенант, которые могли бы привести к досрочному погашению обязательств.

Управление риском капитала.

Задачей Общества в области управления капиталом является обеспечение возможности Общества продолжать непрерывную деятельность в целях сохранения доходности капитала для акционеров и получения выгод другими заинтересованными сторонами, а также поддержания оптимальной структуры капитала для снижения его стоимости. Основными элементами управления капиталом руководство считает собственные и заемные средства. Целями Общества в области управления риском капитала является сохранение способности к укреплению положения Общества среди хлебопекарных предприятий на территории Оренбургской области.

На уровне Общества мониторинг капитала реализован на основе отношения суммы чистого долга к показателю EBITDA. Сумма чистого долга определяется как сумма заемных средств (краткосрочные и долгосрочные кредиты и займы) за вычетом денежных средств и их эквивалентов.

EBITDA рассчитывается как операционная прибыль за вычетом амортизации.

Отношение суммы чистого долга к показателю EBITDA по состоянию на 31 декабря 2015 года и 31 декабря 2014 года представлено в таблице 3.2 ниже.

Таблица 3.2

Мониторинг капитала за 2014-2015 г. г. В тысячах рублей

| Показатель | 31 декабря | |

| 2015 года | 2014 года | |

| Общая сумма долга | 39 626 | 40 495 |

| За вычетом денежных средств и их эквивалентов | (22) | (6) |

| Чистая сумма долга | 39 604 | 40 489 |

| EBITDA | (672) | (4 092) |

| Сумма чистого долга / EBITDA | — 58,935 | — 9,895 |

Для сохранения и корректировки структуры капитала Общество может пересматривать свою инвестиционную программу, привлекать новые и погашать существующие займы и кредиты.

Проведем анализ усовершенствованной системы показателей финансовой устойчивости ОАО «Тюльганское хлебоприемное предприятие» в таблице 3.3.

Таблица 3.3

Система показателей анализа финансовой устойчивости ОАО «Тюльганское хлебоприемное предприятие»

| Показатель | 2013 г. | 2014 г. | 2015 г. | Изменение 2015 г. к 2013 г. |

| Для внутренних пользователей: | ||||

| Показатели причин (динамические) | ||||

| Рентабельность собственного капитала, % | 26,83 | 19,11 | 11,17 | — 15,65 |

| Рентабельность продаж, % | 7,67 | 4,68 | 19,59 | 11,92 |

| Коэффициент реинвестирования | 1,207 | 2,413 | 4,537 | 3,330 |

| Оборачиваемость оборотных активов, об. | 0,49 | 0,34 | 0,21 | — 0,28 |

| Продолжительность операционного цикла, дн. | 741 | 1 063 | 1 740 | 999 |

| Продолжительность финансового цикла, дн. | 193 | 351 | 679 | 487 |

| Коэффициент соотношения рентабельности активов и процентной ставки по кредитам | 1,042 | 0,939 | 0,910 | — 0,132 |

| Показатели следствия (статические) для внутренних и внешних пользователей | ||||

| Коэффициент финансовой устойчивости | 0,345 | 0,425 | 0,414 | 0,069 |

| Коэффициент финансовой независимости | 0,140 | 0,192 | 0,199 | 0,060 |

| Коэффициент маневренности собственного капитала | 1,484 | 1,464 | 1,464 | — 0,020 |

| Коэффициент финансового рычага | 6,155 | 4,203 | 4,018 | -2,137 |

| Коэффициент обеспеченности оборотных активов собственными средствами | 0,241 | 0,328 | 0,332 | 0,092 |

| Коэффициент абсолютной ликвидности | 0,0041 | 0,0035 | 0,0003 | -0,0038 |

| Коэффициент текущей ликвидности | 1,317 | 1,489 | 1,498 | 0,181 |

| Показатели денежного потока | ||||

| Достаточность денежного потока по текущей деятельности для погашения обязательств | — | — | — | — |

| Свободный денежный поток | 1 813 | 948 | — 32 | — 1 846 |

| Коэффициент обслуживания долга | — 2 100,403 | — 158,019 | 1 739,851 | 3 840,254 |

| Коэффициент соотношения притока и оттока по текущей деятельности | 0,997 | 0,960 | 1,007 | 0,010 |

| Эффективность менеджмента |

Проведенный анализ финансовой устойчивости ОАО «Тюльганское хлебоприемное предприятие» позволяет сделать следующие выводы, что динамический показатель рентабельности собственного капитала в 2013 г. равен 26,83 %, что позволяет нам делать вывод о том, что на каждую единицу, вложенную в собственный капитал, приходится 26,83 р. чистой прибыли. С 2014 по 2015 г. г. для рассматриваемого показателя характерна тенденция снижения, на его значение весомую роль оказало снижение чистой прибыли. ROE свидетельствует о том, что вся деятельность организации должна быть направлена на повышение уровня доходности собственного капитала.

Рентабельность продаж в 2013 г. равная 7,67 % показывает, что на единицу реализованной продукции приходится 7,67 р. прибыли, в 2015 г. ― 19,59 р., за анализируемый период увеличилась на 11,92 %, это произошло за счет снижения выручки на 56 % и увеличения прибыли от продаж на 12 %.

Коэффициент реинвестирования в 2015 г. 4,537, является определяющим фактором резкого увеличения собственного капитала, что оказывает непосредственное влияние на улучшение показателей структуры капитала, ликвидности и платежеспособности, представляющих собой внешнее, поверхностное выражение финансовой устойчивости.

Оборачиваемость оборотных средств в 2013 г. составила 0,49 оборотов в год или 741 день, то есть за данный промежуток времени предприятию возвращаются его оборотные средства в виде выручки от реализации продукции, характеризуется отрицательной динамикой, но в 2015 г. по сравнению с 2013 г. значение показателя изменилось на 0,28 оборотов. Оборачиваемость оборотных средств ОАО «Тюльганское ХПП» представлена крайне низким значением, что говорит о необходимости дальнейшего совершенствования системы управления оборотными активами.

Продолжительность операционного цикла в 2015 году составляет 1 740 дней, то есть в течение данного периода времени все элементы оборотных активов последовательно трансформируются друг в друга. За 2013-2015 г. г. операционный цикл увеличился на 999 дней.

Продолжительность финансового цикла в 2015 г. составила 679 дней. В течение 351 дня появляется потребность в финансовых ресурсах у ОАО «Тюльганское ХПП» в 2014 году. За анализируемый период длительность финансового цикла увеличилась на 487 дней, характерна низкая потребность в финансировании, увеличении затрат на обслуживание капитала.

Эффективность использования заемного капитала зависит от соотношения между рентабельностью активов и процентной ставкой за кредит. За 2013-2015 г. г. характерна отрицательная тенденция, коэффициент в итоге составляет 0,91. В 2015 г. рентабельность активов 2,19 %, процентная ставка за кредит составила 2,4 %. Ставка за кредит не значительно превышает рентабельность активов.

Коэффициент финансовой устойчивости за 2013-2015 г. г. увеличился на 0,069 и в итоге составил ― 0,414, при этом происходит падение коэффициента финансового рычага на 2,137, это означает повышение финансовой независимости ОАО «Тюльганское ХПП» и снижение риска финансовых затруднений в будущих периодах.

Коэффициент финансовой независимости в 2015 г. составил 0,2, что характеризует долю формирования активов за счет собственного капитала. За 2013-2015 г. г. показатель увеличился на 0,034, но в тоже время организация является финансово неустойчивыой, так как нормативное значение показателя составляет больше 0,5.

Для коэффициента маневренности собственного капитала за 2013-2015 г. г. свойственна отрицательная тенденция. Доля собственного капитала, направляемая на финансирование оборотных активов, то есть наиболее мобильная часть собственного капитала в 2015 г. составила 1,464. Снижение показателя свидетельствует об уменьшении платежеспособности и финансовой устойчивости организации.

Коэффициент обеспеченности оборотных активов собственными источниками средств в 2015 г. составил 0,332, характеризует долю оборотных активов, сформированных за счет собственных источников. За 2013-2015 г. г. наблюдается положительная динамика. Показатель больше нормативного значения 0,1.

Коэффициент абсолютной ликвидности в 2015 г. составил 0,0003, что значительно ниже нормального ограничения больше 0,2. Характеризует отсутствие мгновенной ликвидности ОАО «Тюльганское ХПП».

Коэффициент текущей ликвидности в 2015 г. составил 1,5, свойственна положительная тенденция за 2013-2015 г. г., значение показателя ниже рекомендуемого значения больше 2, что не гарантирует погашение краткосрочных долгов при мобилизации всех текущих активов. Чем меньше коэффициент текущей ликвидности, тем меньше величина собственного оборотного капитала организации.

Достаточность денежного потока по текущей деятельности для погашения обязательств для ОАО «Тюльганское ХПП» не определялось, так как в отчете о движении денежных средств отсутствуют платежи по финансовым операциям, в том числе собственникам (участникам) в связи с выкупом у них акций (долей участия) организаций или их выходом из состава участников, на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников), в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов, прочие платежи (например, лизинговые платежи, уплачиваемые организацией).

В отношении ОАО «Тюльганское ХПП» 04.9.2015 года возбуждено дело о несостоятельности (банкротстве). Введение процедуры наблюдения опубликовано 18.06.2016 года. Временный управляющий изучает финансовое состояние должника с целью возможности, целесообразности проведения процедуры финансового оздоровления. Также по инициативе организации может быть проведена процедура мирового соглашения.

Свободный денежный поток в 2015 г. отрицательный, что свидетельствует об отсутствии денежных средств для использования по усмотрению собственников.

Коэффициент обслуживания долга в 2015 г. составил 1 740. Для ОАО «Тюльганское ХПП» присуща низкая способность погашать свои обязательства за счет денежных средств от основной деятельности. За анализируемый период свойственна положительная динамика, на основании которой можно утверждать об увеличении количества периодов, необходимых для выплаты задолженности.

Коэффициент соотношения притока и оттока по текущей деятельности в 2015 г. составил 1,007. Несмотря на некоторые положительные изменения в соотношении притока и оттока денежных средств на предприятии, сохраняется вероятность риска неплатежеспособности предприятия.

Факторы финансовых рисков.

Финансовая деятельность Общества связана с многочисленными рисками, степень влияния которых на результаты деятельности достаточно высока. Основными видами финансовых рисков являются валютные, процентные, кредитные риски и риск ликвидности.

Рыночный риск.

Рыночный риск – это риск влияния изменений рыночных факторов, включая валютные обменные курсы, процентные ставки.

Подверженность финансового состояния Общества (его ликвидности, источников финансирования, результатов деятельности) изменению валютного курса.

Финансовое состояние Общества ― его ликвидность, источники финансирования, результаты деятельности крайне мало зависят от изменений валютного курса, поскольку деятельность Общества планируется осуществлять таким образом, чтобы его активы и обязательства были выражены в национальной валюте. Кроме того, Общество не планирует осуществлять деятельность на внешнем рынке. Существует вероятность косвенного влияния ослабления национальной валюты на платежную дисциплину потребителей в связи со снижением реального уровня доходов последних. В целом влияние изменения валютного курса на финансовое состояние Общества оценивается как незначительное.

Подверженность финансового состояния Общества изменению процентных ставок в рамках финансово-хозяйственной деятельности.

Общество планирует осуществлять привлечение кредитных и заёмных средств. Наличие процентных обязательств создает риск увеличения расходов за счет роста процентных ставок по портфелю кредитов и займов, что отрицательно скажется на финансовых результатах Общества. Меры, предпринимаемые эмитентом по управлению процентным риском:

- анализ подверженности процентному риску;

- привлечение долгосрочных займов с целью снижения негативного влияния краткосрочных колебаний процентных ставок;

- привлечение займов преимущественно под фиксированную процентную ставку в условиях прогнозируемого роста рыночных процентных ставок;

- осуществление мероприятий по рефинансированию задолженности при условии снижения рыночных процентных ставок;

- заключение кредитных соглашений с несколькими кредиторами для оптимизации стоимости текущего привлечения кредитных ресурсов.

Воздействие кредитного риска на деятельность эмитента достаточно велико. Основной фактор риска ― снижение собираемости платежей за отпущенную продукцию. Обществом предпринимаются следующие меры по управлению данным риском:

- переход на прямые расчеты с потребителями;

- привлечение коллекторских агентств для взыскания задолженности;

- применение схем реструктуризации задолженности.

Существенным риском для Общества является дефицит ликвидных активов для погашения текущих обязательств вследствие несовпадения притока и оттока денежных средств по срокам и суммам ― риск ликвидности. Способы нивелирования риска ликвидности, предпринимаемые Обществом:

- оперативное планирование и исполнение бюджета;

- удлинение сроков погашения задолженности (в том числе ссудной задолженности).

В таблице 3.1 финансовые обязательства Общества систематизированы по срокам погашения исходя из периода на отчетную дату, остающегося до даты погашения, в соответствии с условиями договора. Остатки, подлежащие погашению в течение 12 месяцев, равны балансовой стоимости обязательств.

Таблица 3.1

Финансовые обязательства за 2014-2015 г. г. В тысячах рублей

| Показатель | До 12 месяцев | Более 12 месяцев |

| На 31 декабря 2015 года | ||

| Краткосрочные и долгосрочные кредиты и займы | 7 919 | 29 340 |

| Кредиторская задолженность | 77 333 | — |

| На 31 декабря 2014 года | ||

| Краткосрочные и долгосрочные кредиты и займы | 6 920 | 29 340 |

| Кредиторская задолженность | 70 731 | — |

Арбитражный суд Оренбургской области рассмотрел 14 декабря 2016 г. в открытом судебном заседании требование общества с ограниченной ответственностью «Оренбург-Иволга» об установлении кредиторской задолженности в сумме 15 234 203,74 руб. и включении ее в реестр требований кредиторов должника — открытого акционерного общества «Тюльганское хлебоприемное предприятие».

Определением арбитражного суда от 04.09.2015 года в отношении должника возбуждено дело о несостоятельности (банкротстве). Сообщение о введении наблюдения в отношении должника опубликовано в газете «Коммерсантъ» №107 от 18.06.2016.

Руководствуясь статьей 71 Федерального закона «О несостоятельности (банкротстве)» от 26.10.02. №127-ФЗ, статьями 184, 185, 223 Арбитражного процессуального кодекса Российской Федерации, суд определил обязать временного управляющего включить требование общества с ограниченной ответственностью «Оренбург-Иволга» в сумме 15 234 203,74 руб. (основной долг) в третью очередь реестра требований кредиторов должника — общества с ограниченной ответственностью «Оренбург-Иволга».

Управление риском капитала.

Основными элементами управления капиталом руководство считает собственные и заемные средства. Целями Общества в области управления риском капитала является сохранение способности к укреплению положения Общества на рынке.

На уровне Общества мониторинг капитала осуществлен на основе отношения суммы чистого долга к показателю EBITDA. Сумма чистого долга рассчитывается как общая сумма заемных средств (краткосрочные и долгосрочные кредиты и займы) за вычетом денежных средств и их эквивалентов.

Показатель EBITDA рассчитывается как операционная прибыль за вычетом амортизации.

Отношение суммы чистого долга к показателю EBITDA представлено в таблице 3.2 ниже.

Таблица 3.2

Мониторинг капитала за 2014-2015 г. г. В тысячах рублей

| Показатель | 31 декабря | |

| 2015 года | 2014 года | |

| Общая сумма долга | 37 259 | 36 260 |

| За вычетом денежных средств и их эквивалентов | (21) | (273) |

| Чистая сумма долга | 37 238 | 35 987 |

| EBITDA | 3 508 | (804) |

| Сумма чистого долга / EBITDA | 10,615 | — 44,76 |

Показатели финансовой отчетности Общества наиболее подвержены изменению в результате влияния указанных финансовых рисков:

- прибыль;

- рост себестоимости;

- увеличение процентной нагрузки вследствие роста процентных ставок.

Проведенный анализ хлебопекарных организаций показал, что предприятия не являются финансово устойчивыми. Исследуемые группы показателей принимают отрицательные значения, свойственно снижение показателей за 2013-2015 г. г. Достаточно низкие показатели необходимо увеличивать хлебопекарным организациям для улучшения финансово-экономического положения. Показатели причин (динамические) указывают на необходимость совершенствования системы управления оборотными активами, доля заемного капитала в отчетности высокая, эффективность использования заемного капитала низкая, так как соотношение между рентабельностью активов и процентной ставкой за кредит меньше 1. Ставка за кредит выше рентабельности активов, поэтому использование заемного капитала убыточно.

Показатели следствия (статические) свидетельствуют о снижении финансовой независимости организации и повышении риска финансовых затруднений в будущих периодах, не гарантирует погашение краткосрочных долгов при мобилизации всех текущих активов организации.

Показатели денежного потока подтверждают отсутствие возможности у хлебопекарных организаций за счет собственных средств погашать обязательства, финансовые потребности не способно покрыть с помощью чистого денежного потока по текущей деятельности. Свободный (чистый) денежный поток высокий, но его положительной величине организации обязаны заемным средствам, при неэффективной инвестиционной политике возрастает риск его резкого уменьшения или даже достижения отрицательного значения. Высокий удельный вес заемных средств снижает финансовую устойчивость.