Оптимизация структуры источников финансирования оборотных активов ОАО «Сельскохозяйственная фирма «Победа»

Optimization of the structure of sources of financing of current assets of OJSC "Agricultural firm" Pobeda»

Abstract: The article defines the optimal structure of sources of financing of current assets of the organization and its impact on the main factors characterizing the security of current assets sources of financing.

Keywords: circulating assets, own circulating assets, structure of sources of financing, the rate of coverage.

При проведении оценки эффективности использования оборотных активов, необходимо проводить и оценку источников их формирования. На основании этого разрабатываются меры по оптимизации структуры капитала организации.

По мнению Н. А. Хромых: «Проблема финансирования оборотных активов и определения идеального соотношения заемных и собственных источников является одной из актуальных проблем не только экономического анализа, но и финансового менеджмента. Именно поэтому решение вопросов финансирования оборотных активов является одним из актуальных в настоящее время, учитывая экономическую природу и значимость самих оборотных активов» [1].

При этом появляется понятие оборотного капитала. Оборотный капитал – это часть капитала хозяйствующего субъекта (из собственных и привлеченных источников), инвестируемого в имущественные объекты предпринимательской деятельности, приобретающего форму оборотных активов.

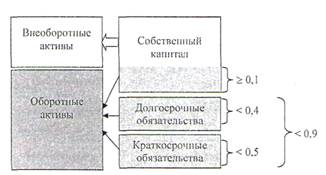

Общеизвестно, коэффициент обеспеченности собственными оборотными средствами оборотных активов (КобОА) должен быть > 0,1. Следовательно, собственные источники финансирования оборотных активов должны занимать как минимум 10 % от их общей величины. Таким образом, заемные источники финансирования должны занимать менее 90%, а это коэффициент финансирования оборотных активов за счет заемного капитала.

Наличие долгосрочного капитала при расчете величины собственного капитала направляемого на финансирование оборотных активов благоприятно воздействует на коэффициент обеспеченности оборотных активов. Оставшаяся часть оборотных активов финансируется за счет краткосрочных обязательств, которая характеризуется коэффициентом обеспеченности краткосрочными обязательствами (Кф.ОА ко).

Основываясь на оптимальном значении коэффициента текущей ликвидности (К тл) считается, что величина оборотных активов должна в два раза превышать величину краткосрочных обязательств. Следовательно, поскольку КобОА ≥ 0,1, К тл ≥ 2 (Кф.ОА ко ≤ 0,5) получаем, что коэффициент финансирования оборотных активов за счет долгосрочных обязательств должен быть Кф.ОА до< 0,4

Представим сложившуюся ситуацию графически (рисунок 1).

Рисунок 1. Долевая структура источников финансирования оборотных активов хозяйствующего субъекта

Основываясь на нормативном значении коэффициента финансовой устойчивости ≥ 0,7, нормативное значение доли долгосрочных обязательств в валюте баланса составляет ≥ 0,2 (0,7 — 0,5 = 0,2). Графически это представлено на рисунке 2.

Рисунок 2. Долевая структура источников финансирования оборотных активов хозяйствующего субъекта

Таким образом, можно заключить, что доля краткосрочных обязательств в валюте баланса должна находиться в интервале от 0,2 до 0,3.

Применяя рассмотренные структурные соотношения, мы определи долю долгосрочных и краткосрочных обязательств при финансировании оборотных активов для ОАО «Сельскохозяйственная фирма «Победа», которая будет способствовать улучшению ее финансового положения и даст ей возможность развиваться.

В нашем случае у ОАО «Сельскохозяйственная фирма «Победа» заемный капитал представлен только краткосрочными обязательствами, а конкретнее только кредиторской задолженностью и доходами будущих периодов. Собственный капитал составляет порядка 50 %. Следовательно, целесообразно дополнить структуру капитала долгосрочными обязательствами, кредитами для осуществления инвестиционных программ, запланированных организацией. Руководство организации считает, что фирма имеет потенциальные возможности увеличения объемов производства сельскохозяйственной продукции субтропической зоны. Имеется возможность и площади для производства новых видов сельскохозяйственной продукции, которую можно использовать и в качестве сырья для дальнейшей переработки, и как продукт конечного пользования.

На предприятии имеются земельные участки для строительства современного тепличного комплекса на площади 15 га, для освоения и закладки новых садов субтропических культур (хурма, слива, лавр благородный) на площади 140 га перспективными сортами по новым технологиям с уплотненной схемой посадки, для реконструкции 60 га ореха фундука. Увеличение площади насаждений и объемов производства продукции вызовет увеличение сезонного предложения на рынке. То есть, у организации имеется необходимость строительства цехов переработки овощей и фруктов. Например, для создания полного цикла переработки и сбыта продукции, потребуется постройка мини цеха с размещением линий по дроблению и упаковке орехов и линий по консервированию и сушки овощей и фруктов. Освоение полного цикла переработки позволит получать конкурентоспособный товар.

Рассчитаем для нашей организации, какую сумму заемного долгосрочного капитала можно привлечь для осуществления намеченных мероприятий, которая, не ухудшит структуру капитала и финансовое состояние организации (таблица 1). В таблице 2 рассчитаем, как данные изменения структуры капитала отразятся на коэффициентах характеризующих финансирование оборотных активов организации.

Таблица 1

Прогнозные значения состава и структуры капитала организации

| Показатель | 2016 г. | Прогнозные значения | ||

| тыс. руб. | % | тыс. руб. | % | |

| Собственный капитал | 22162 | 42,5 | 22162 | 42,5 |

| Заемный капитал, всего | 29934 | 57,5 | 29934 | 57,5 |

| в т. ч. долгосрочные обязательства | — | — | 15629 | 30,0 |

| краткосрочные обязательства | 29934 | 57,5 | 14305 | 27,5 |

| Всего | 52096 | 100,0 | 52096 | 100,0 |

Таблица 2

Показатели обеспеченности оборотных активов

| Показатель | 2016 г | Прогнозные значения | Изменение |

| Чистый оборотный капитал (ЧОК), тыс. руб. | 11474 | 27103 | 15629 |

| Доля ЧОК в текущих активах, % | 27,7 | 65,5 | 37,8 |

| Коэффициент обеспеченности собственными оборотными средствами Коб ОА | 0,277 | 0,655 | 0,378 |

| Коэффициент финансирования оборотных активов за счет краткосрочных обязательств Кф.ОА ко | 0,723 | 0,345 | — 0,378 |

Итак, если организация привлечет долгосрочный кредит, увеличится сумма чистого оборотного капитала на 15629 тыс. руб. Соответственно, возрастет доля чистого оборотного капитала в сумме оборотных активов. И финансирование остатка оборотных активов за счет краткосрочных обязательств составит 0,345. Значит, финансирование оборотных средств за счет краткосрочных обязательств снизиться на 0,378.

Привлечение долгосрочных кредитов, приведет к достаточно эффективной структуре капитала и источников финансирования оборотных активов. Таким образом, нами осуществлена разработка мер по оптимизации структуры капитала. Применяя рассмотренные структурные соотношения, мы определи необходимую долю долгосрочных и краткосрочных обязательств при финансировании оборотных активов, которая будет способствовать улучшению финансового положения организации, даст ей возможность развиваться. Осуществление данного комплекса мер позволит обществу повысить экономическую эффективность производства организации.

Библиографический список

1. Хромых Н. А. Аналитические показатели финансирования оборотных активов организации // Экономический анализ: теория и практика / Н. А. Хромых. М.: ООО «Издательский дом финансы и кредит», 2011 № 38 С. 31-36 38 (245) – 20112. Шевченко Ю. С. К вопросу об источниках финансирования оборотных активов организации / О. А. Мужиченко, Ю. С. Шевченко // Трансформация экономики, финансов и учета: сборник научных трудов по материалам I Международной научно-практической конференции.- 2017. - С. 12-20.

3. Шевченко Ю. С. Управление оборотными активами АО «Агрообъединение «Кубань» / Ю. С. Шевченко, Ю. В. Маслова // Инновационное развитие современной науки: проблемы, закономерности, перспективы: сборник статей V Международной научно-практической конференции: в 3 частях. - 2017. - С. 122-126.

4. Голубева А. В. Оценка эффективности использования оборотных средств на предприятии / А. В. Голубева, К. В. Елисеев, А. В. Захарян