Анализ экспортной политики в условиях меняющейся конъюнктуры рынка зерновых

Analysis of export policy in a changing market conditions of grain

Abstract: The purpose of this work was to study the grain market on the territory of the Russian Federation, to study the export policy applied to these crops and to consider new territorial boundaries for further cooperation and increase the export potential of the country. In the course of the work, the dynamics of cereal production and its relationship with the consumption of flour were considered, the main partners of the Russian Federation were examined, and its place in the system of countries exporting the main cereals was examined. Political interests were also taken into account, as well as the interests of the Ministry of Agriculture, as the main executive authority of this niche, and the Chinese flour market was analyzed, the precise requirements placed by the Middle Kingdom on Russian raw materials were identified, and the prospects for entering the market were considered.

Keywords: grain crops, export strategy, Chinese market, the main importers of wheat, the Ministry of Agriculture.

Введение

В последние годы на российском рынке зерновых наблюдается динамика снижения потребления хлеба и муки в целом. С 2007 по 2017 годы потребление хлеба снизилось с 66 до 49 кг на человека[1]. Как считают эксперты, потребление хлебобулочных изделий с каждым годом будет сохранять тенденцию сокращения. И уже в следующем, 2020 году, данный показатель составит 6,5 млн. тонн. Не смотря на то, что потребление хлеба сократиться, цены на продукт первой необходимости не понизятся. И рост хлебного рынка в стоимостном выражении все же будет происходить (из-за повышения цен на данный продукт), даже не смотря на то, что за промежуток времени с 2013 по 2018 год в натуральном плане он сократился.

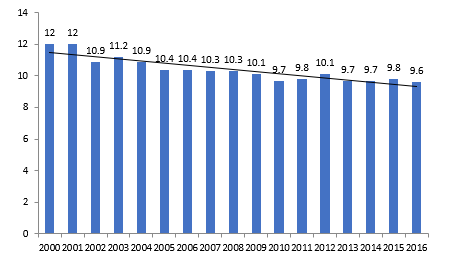

Относительно же муки о динамике снижения ее потребления свидетельствует нижеприведенный график.

Рисунок 1. Динамика производства муки в России за 2000-2016 гг., млн. тонн

Невооруженным взглядом виден тренд снижения производства муки из года в год, даже не смотря на то, что 2017 год — был максимально урожайным для российского рынка зерна. Причем употребление мучного в меньшем количестве – полностью осознанный выбор граждан, который никак не связан с их доходами. Также на внутреннем рынке производится муки больше, чем нужно, чем потребляется людьми. Поэтому РФ является одним из главных экспортеров данного ресурса.

Экспортная политика зерновых культур

Прежде чем рассмотреть основные экспортные направления и возможности, которые имеют место в мукомольно-крупяной отрасли, необходимо изучить в целом рынок зерна и муки в Российской Федерации. Основные факторы, влияющие на увеличение потребления зерна в последнее десятилетие – рост численности населения в мире, увеличение объёмов его продовольственного и промышленного потребления, прежде всего со стороны стран Азиатско-Тихоокеанского региона и Африки. Немаловажную роль в увеличении объёмов потребления зерна играет рост спроса со стороны Китая. В качестве примера рассмотрим динамику и географию экспорта зерна из РФ.[2]

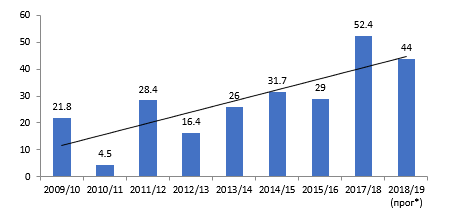

Рисунок 2. Экспорт зерна из РФ в млн. тонн

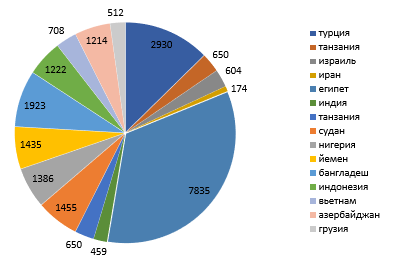

Относительно же стран, в которые производился данный экспорт, ниже представлена круговая диаграмма, исходя из которой, становится заметным превалирующая роль Северной Африки, куда поступала большая часть зерна. В 2017 году в Египет было отгружено 7,8 млн. тонн пшеницы. Не менее значимым партнером для России выступает Турция. Страна стабильно является вторым импортером данного зерна. Среди ключевых покупателей российского зерна нужно подчеркнуть также Йемен, ради завоевания рынка которого российские производители соперничали с австралийцами, Саудовской Аравией, Ираном. Причем последний является очень нестабильным покупателем: в некоторые годы он один из ведущих стран экспортеров ресурса, в другие — почти не производит закупки. Заметно снизились поставки пшеницы в Иорданию, так с 2015 по 2017 год данный показатель сократился с 292 тыс. тонн до 30 тыс. тонн.

Рисунок 3. География экспорта пшеницы из РФ в тыс.тонн за 2017 г.

По экспорту зерна Российская Федерация имеет перспективы выхода на второе место с четвертого, которое занимала страна в предыдущем году, в общемировом рейтинге экспортеров зерна. Тройку лидеров составляли Соединенные Штаты Армерики, Украина и Аргентина. США, возглавляющие данный список, будут первыми и в этом сезоне. Страна экспортирует порядка 90 млн. тонн зерна (это 24% в общем объеме мирового экспорта), из которых львиную долю составляет кукуруза – 47,7 млн. тонн. Данную информацию распространил аналитический центр «Совэкон». Так как американская пшеница по большей части (процентов на 80) озимая, то для штатов немаловажным, а может и превалирующим, выступают погодные условия. Низкие температуры и почти отсутствие снега могут стать угрозой для сбора данной культуры. Противоположенная же проблема на другом континенте – В Австралии. Из-за засухи сбор урожая будет значительно меньше отметки предыдущего сезона. В Бразилии также прогнозирует снижение сбора зерновых культур. Экспорт зерновых на Украине составил 49 млн., что составляет 13% в объеме мирового экспорта и на 1 процент превышает показатель, имеющийся в России. В Аргентине также чуть больше 12%, и экспортируют 46 млн. тонн зерновых культур.

Что касается России, то здесь отмечается активный экспорт, связанный с высокой урожайностью и достаточно высокими переходящими запасами. В целом, экспорт российского зерна в 2017-2018 годах по данным Минсельхоза РФ, составлял 52,4 млн. тонн, что на 49% превысило показатель предшествующего сезона. Таким образом, РФ опередит Украину и вытеснит ее уже на 3 место. Относительно пшеницы, Россия занимает лидирующее положение: «РФ в 2017-2018 сельскохозяйственном году (имеется в виду с 1 июля), закончившемся 30 июня, заняла первое место в мире по экспорту пшеницы», основной культуры, на которой сконцентрированы продажи страны, и доля которой превалирует в общем структуре рейтинга экспорта зерновых. РФ сохранит данную позицию и в текущем сезоне, ведь по прогнозам Минсельхоза США, Россия сумеет продать на рынке порядка 35 млн. тонн пшеницы. По продажам ячменя мы также можем войти в тройку лидеров, став при этом либо вторыми, либо третьими и продав около пяти с половиной млн. тонн [3]

Следует отметить немаловажный факт того, что нашей стране удалось побить собственный рекорд по сбору урожая зерновых, и в 2017 году данный показатель составил порядка 135,5 млн. тонн (из которых порядка 86 млн. тонн составляла пшеница), до этого рекордная отметка была зафиксирована в далеком 1978 году – 127 млн. тонн. Следует отметить качественную сторону российского зерна, которому отдают предпочтение основные покупатели в лицах Египта, Турции и Бангладеша, даже если поступают предложения по намного более низкой цене.

По словам директора аналитического центра «Совэкона» Андрея Сизова, в сравнении с прошлым годом экспортные цены относительно выросли на 5-10% и дошли отметки в 193-194 долларов за 1т. пшеницы, которая содержит 12,5% протеина. Что же касается внутренних российских цен на пшеницу, то они, наоборот, снизились в разных областях на разные отметки. К примеру, на юге страны приблизительно на 10%, в центральной части страны, а также в Поволжье на 20-30. В таких условиях, экспортерам естественно выгодно заниматься активной продажей зерна.

Что же касается современного состояния рынка зерна и муки? Каковы перспективы экспортной политики на сегодняшний день? Так, известно, что сейчас фактически любая фирма может заниматься вывозом зерна за границу и над экспортом зерна правительство не способно обеспечивать контроль в достаточном объеме, поэтому министр сельского хозяйства — Дмитрий Патрушев заявил, что на внутреннем рынке будет осуществляться процесс регулирования цен. А глава Россельхознадзора, Сергей Данкверт, дополнил эту информацию тем, что усилит контроль над экспортом зерна. Для регулировки цен будут субсидировать тарифы на перевозку зерна из дальних портов к портам регионов и с конца января 2018 года возобновятся торги интервенционного зерна, при этом нужно обеспечить доходность деятельности зерно производителей. И именно на сохранении интересов зерно производителей должна зиждиться политика регулирования цен, ведь именно так будет происходить стабильное производство зерна и внутренний рынок не претерпит сильных сдвигов, будет сбалансирован.[4] Программа субсидирования не станет, к сожалению, такой масштабной, как хотелось бы, поэтому должной роли на рыночную структуру не окажет.

Но вместе с тем, глава Россельхознадзора упомянул о существующих проблемах, например таких как, доминирующая роль МСХ при предложении законодательных мероприятий, ведь именно он в этом случае является органом исполнительной власти. Так, уже удачно осуществляется лицензирование поставщиков, которые осуществляют деятельность на внешних рынках, в частности, вывоз зерна в страны, у которых специальные требования относительно данной ввозимой продукции. Что же касается государственной политики относительно данной части, то это только фитосанитарные требования. Лицензирование же приведет к тому, что сократятся сборы зерна (а это означает невыполнение плана по агроэкспорту), снизится число экспортеров, ослабится конкуренция на внутреннем рынке, хотя именно последнее, как мы знаем, является двигателем любого рынка.

Гендиректор Института конъюнктуры аграрного рынка Дмитрий Рылько выступил же со следующим заявлением: [5]«Что касается различных предложений об усилении контроля экспортеров, то в нем ничего особенно нового нет: такие предложения время от времени возникают на протяжении как минимум последних 10 лет, но они пока не воплощались в жизнь. Вопрос в том, какими методами и для чего контролировать. Российская зерновая отрасль демонстрирует рост производства, что позволило нашим аграриям добиться не только высокого уровня обеспечения потребности внутреннего рынка, но и существенно нарастить экспорт. Трудно оспорить тот факт, что основным фактором стала частная инициатива всех участников рынка при определенной поддержке государства. Именно частная инициатива и высокая конкуренция обусловили рост производства и повышение эффективности отрасли. Ограничения конкуренции, какими бы благими намерениями они ни прикрывались, скорее всего, скажутся на отрасли негативно. Сейчас у наших аграриев достаточно большой выбор покупателей, которые за них борются. Если число покупателей искусственно ограничить, то Россия может быстро утратить конкурентоспособность на внешнем рынке».

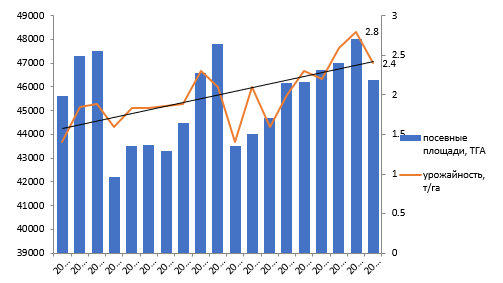

Относительно зерновых теперь следует рассмотреть их динамику производства по годам в зависимости от площади для сбора урожая и непосредственно самой урожайности, выраженной в тоннах зерна на гектар земли.[6]

Рисунок 4. Динамика производства зерновых

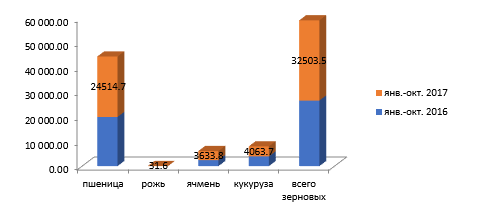

Что же касается валового сбора зерновых в разрезе культур, то, как мы уже неоднократно отмечали, превалирующий удельный вес в структуре приходится на долю пшеницы, затем значительная часть отводится ячменю и чуть меньше, кукурузе. Затем идут овес, зернобобовые, рожь и прочие зерновые. Причем сбор ржи с 2008-09 года имеет тенденцию к снижению, и значительно сократилась ее доля в общей структуре в последние годы.

Относительно пшеницы, как уже также отмечалось рекордный сбор был в 2017 году, наименьший показатель был достигнут в 2012-13 годах в разрезе времени за последние 10 лет. Но относительно экспорта пшеницы нет никаких сильных структурных изменений, и линия тренда с каждым годом стабильно растет.

Рисунок 5. Экспорт зерновых в янв.-окт. 2016 и 2017 гг., тыс. тонн

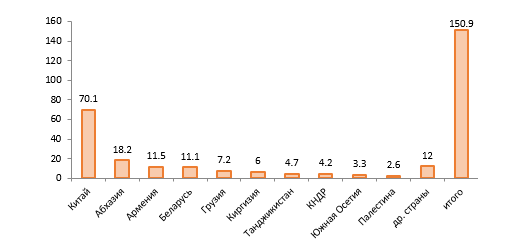

Нужно отметить сильно возросшую тенденцию и перспективы развития экспорта муки с Китаем, так как данный показатель за год увеличился на 63,6%! У российских производителей есть хорошие перспективы, связанные с сотрудничеством предприятий мукомольно-крупяной отрасли с китайскими поставщиками данного сырья. Страна имеет свои особые требования к качеству закупаемой продукции. Для импортируемой муки необходимо обязательное лабораторное исследование в КНР на соответствие китайскому ГОСТу. Срок годности продукта должен быть не менее 10-12 месяцев. А также должны выполняться все остальные требования относительно сортности продукции, степени обработки, зольности, крупности помола, процента глютена, влажности и другое.

Рисунок 6. Структура экспорта муки из России по странам-импортерам в январе-октябре 2017 г., тыс. тонн

Почему же Поднебесная является крупным импортером российского зерна, если сама способна производить более 100 млн. муки в год?! Именно здесь следует отдать должное качеству российского сырья! Именно российское зерно необходимо КНР для изготовления качественного и вкусного хлеба и хлебобулочных изделий. В основном импортируемая мука нужна для производства знаменитой китайской лапши, которая уже, в свою очередь, экспортируется в разные уголки мира. Помимо качества, которая определяется процентом клейковины сырья (российская мука содержит до 32% клейковины, в то время как клейковина китайской муки на 10% меньше), российское зерно имеет ряд других преимуществ: себестоимость муки китайского производства выше, чем стоимость ввозимого российского сырья. Иногда ценовая выгода может достигать 30%! Далее следует отметить тот факт, что Китай производит в основном рисовую муку, а закупает более 7 видов пшеничной продукции из России. И еще один весомый фактор – в российской муке более низкий процент пестицидов и токсичных веществ. Именно все эти вышеуказанные факторы являются причиной того, что Китай играет весомую роль в структуре экспортеров муки из РФ.

Относительно остальных стран таких отличительных положительных тенденций не наблюдается, порядка 30-38% возрос данный показатель и в Беларуси, Киргизии и Палестине. Сильно сократился экспорт по сравнению с прошлым годом в Грузию – почти на 59%, в КНДР – на 36,3%

Относительно кукурузы следует же сказать, что снижение производства данной культуры на юге России и по стране в целом плюс на фоне рекордного урожая в Украине привело к увеличению цены на нее внутри страны и к сокращению экспортных цен. Будем надеяться на улучшение производства в последующих годах. Ведь при уходе в зимовку с 2018 на 2019 год состояние российских посевов было оценено на «хорошо», и в целом в «отличном и хорошем» состоянии находилось порядка 65% посевов, что приблизительно составляет 11,5 млн. га земли. По сравнению с прошлогодним показателем, который был зафиксирован на отметке – 9,3 млн. га. В 2022 г, по прогнозам Busines Stat, валовой сбор зерновых культур в России составит 137,9 млн. т, а экспортные поставки – 45,4 млн. т.

Заключение

Подводя итоги 2018 года можно сказать, что стали очевидными следующие факты: по данным Росстата, за данный год стране удалось собрать 112,8 млн. тонн зерна в целом, из которых пшеницы было порядка 72, 07 млн. тонн. Таким образом, валовой сбор урожая за год примерно снизился на 17%. Изменение курса рубля также не могло не сказаться на цены зерновых. И именно поэтому девальвация рубля совместно с резким возросшим спросом на экспорт зерновых культур привели к тому, что зафиксировались исторически высокие цены на некоторые культуры (пшеницу и ячмень) в портах на условиях СРТ, а также в некоторых регионах на внутреннем рынке. Из следующих существенных фактов, можно выделить тот, что участниками рынка было замечено неформальное ограничение экспорта. Следует также отметить тенденцию сохранения роста доли российских компаний на фоне снижающейся доли мультинациональных компаний в общей валовой структуре экспорта российских зерновых культур.

Таким образом, обобщая и резюмируя все вышесказанное, можно подытожить следующим: Россия является одним из передовых и ведущих стран по количеству, а также качеству сбора зерновых культур, и в 2017 году была получена рекордная отметка сбора урожая. Несмотря на то, что на внутреннем рынке наблюдается перенасыщение зерновых, снижается тенденция потребления муки. И весь огромный запас продукта идет на экспорт. Среди покупателей российского зерна есть очень нестабильные страны, например из Ближнего Востока – это Иран и Иордания, которые в последние годы демонстрируют резкое сокращение закупа. Но также есть и более надежные и стабильные партнеры из Африки – Египет, Тунис, Судан, Нигерия, Танзания. Они потребляют из года в год больше пшеницы. В последнее время крупнейшим экспортером российского рынка становится Китай. Есть хорошие перспективы и дальнейшего выхода на данный рынок для доставления еще большего количества муки.

[1] Об этом сообщил министр промышленности и торговли Денис Мантуров, 21.06.2017г.

[2] Построено автором на основе данных http://www.customs.ru/ — Федеральная Таможенная Служба России

[3] Статья Екатерины Бурлаковой «Россия впервые займет второе место среди мировых экспортеров зерна» 22 янв, 2018 https://www.vedomosti.ru/business/articles/2018/01/22/748561-rossiya-vpervie-stanet-eksporterom-n2

[4] Статья «Ограничение экспорта может привести к снижению производства зерна» Агроинвестор, 23.01.19 http://ikar.ru/press/4737.html

[5] https://www.agroinvestor.ru/regions/news/31114-ogranichenie-eksporta/full/

[6] Построено автором на основе данных http://ikar.ru/lenta/670.html

Библиографический список

1. Официальный сайт «Федеральная Таможенная Служба России» - Режим доступа: http://www.customs.ru/ (дата обращения: 20.05.2019 г.);2. Статья Екатерины Бурлаковой «Россия впервые займет второе место среди мировых экспортеров зерна» 22 янв, 2018 - Режим доступа: https://www.vedomosti.ru/business/articles/2018/01/22/748561-rossiya-vpervie-stanet-eksporterom-n2 (дата обращения: 20.05.2019 г.);

3. Официальный сайт «институт конъюнктуры аграрного рынка» -Режим доступа:URL: http://ikar.ru/lenta/670.html (дата обращения: 20.05.2019 г.);

4. Статья «Ограничение экспорта может привести к снижению производства зерна» Агроинвестор, 23.01.19. - Режим доступа: http://ikar.ru/press/4737.html дата обращения: 20.05.2019 г.);

5. Статья Бориса Бейлина « Россияне стали есть меньше хлеба – и это хорошо» от 24 июня 2017 г. - Режим доступа: www.radiovesti.ru (дата обращения: 20.05.2019 г.)

6. Официальный сайт «Экспертно-аналитический центр агробизнеса» Режим доступа: http://ab-centre.ru/ (дата обращения: 20.05.2019 г.);

7. Официальный сайт «Министерство сельского хозяйства США» - Режим доступа: URL: https://www.usda.gov/ (дата обращения: 20.05.2019 г.).